IP Box to preferencyjne opodatkowanie dochodów z IP (praw autorskich i własności intelektualnej) według stawki 5%, które dotyczy tylko tzw. dochodu kwalifikowanego. Dochód ten oblicza się przy zastosowaniu wskaźnika NEXUS.

Jedną z najciekawszych ulg podatkowych jest tzw. Innovation Box zwany też IP Box. Skorzystanie z tej preferencji pozwala obniżyć stawkę podatku PIT lub CIT (w zależności od tego czy jesteś przedsiębiorcą, czy prowadzisz działalność w formie spółki z o.o.) do 5%! Musisz jednak pamiętać, że preferencją nie jest objęty cały osiągnięty przez Ciebie dochód, a jedynie jego część określana mianem dochodu kwalifikowanego.

O tym jak działa IP Box piszemy w tym artykule.

IP BOX a dochód kwalifikowany?

Dochód kwalifikowany to iloczyn całego dochodu z kwalifikowanych praw własności intelektualnej (np. z autorskiego prawa do programu komputerowego) oraz wskaźnika NEXUS.

Jeśli w ramach prowadzonej działalności badawczo-rozwojowej, prowadzisz prace nad więcej niż jednym kwalifikowanym IP, w celu skorzystania z IP Box musisz wyliczyć wskaźnik osobno dla każdego kwalifikowanego IP.

Jak obliczyć wskaźnik NEXUS?

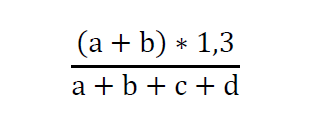

Nexus oblicza się zgodnie z poniższym wzorem:

Poszczególne litery oznaczają koszty faktycznie poniesione przez przedsiębiorcę na:

a – prowadzoną bezpośrednio działalność badawczo–rozwojową związaną z danym prawem;

b – nabycie wyników prac B+R związanych z danym prawem od podmiotów niepowiązanych;

c – nabycie wyników prac B+R związanych z danym prawem od pomiotów powiązanych;

d – nabycie kwalifikowanego prawa własności intelektualnej.

W przeciwieństwie do ulgi B+R przepisy dotyczące IP Box nie przewidują zamkniętego katalogu kosztów kwalifikowanych. Ponoszone przez Ciebie wydatki powinny zostać zakwalifikowane do jednej z czterech grup opisanych literami od a do d.

W jaki sposób uwzględnić wynagrodzenia pracowników i zleceniobiorców korzystając z wzoru na NEXUS?

Koszty z tytułu umowy o pracę możesz klasyfikować jako koszty poniesione na prowadzoną bezpośrednio przez Ciebie działalność B+R (lit. a).

Wynagrodzenia zleceniobiorców i współpracowników na B2B możesz natomiast zaliczać do nabycia wyników prac B+R związanych z kwalifikowanymi IP od podmiotu niepowiązanego (lit. b).

Wydatki zaliczane do grupy a i b są uwzględnione zarówno w mianowniku jak i liczniku wzoru. Oznacza to, że forma zatrudnienia pracowników na potrzeby prowadzonej działalności B+R (umowa o pracę czy umowa o zlecenie) nie będzie mieć wpływu na współczynnik NEXUS.

NEXUS a koszty pracy własnej

Jeśli jesteś programistą albo osobą, która samodzielnie rozwija dany projekt, najprawdopodobniej jedynym albo głównym kosztem jaki „ponosisz” jest koszt Twojej własnej pracy. Zgodnie z przepisami taki koszt nie stanowi kosztu podatkowego. Nie możesz zatem pomniejszyć przychodu o koszt Twojej pracy. Nie oznacza to jednak, że nie masz prawa do IP Box!

Co więcej, zgodnie z objaśnieniami Ministerstwa Finansów, kosztu pracy własnej nie uwzględnia się na potrzeby obliczania wskaźnika NEXUS.

Co to oznacza w praktyce? Oznacza to, że nie będziesz mieć żadnych kosztów działalności B+R.

Jak obliczyć wskaźnik NEXUS, jeśli nie ponosisz żadnych kosztów prowadzonej działalności B+R?

Ze wspomnianych objaśnień wynika, że wskaźnik nie może być wyższy niż 1. W przeciwnym razie, wysokość dochodu z kwalifikowanego IP po jego skorygowaniu (tj. pomnożeniu) przez NEXUS byłaby wyższa, niż dochód rzeczywiście osiągnięty.

Nie wyjaśniono jednak jaką wartość wskaźnika należy przyjąć w przypadku braku kosztów branych pod uwagę we wzorze na NEXUS. Obliczenie wskaźnika przy uwzględnieniu zerowych kosztów działalności B+R daje wynik równy 0. W konsekwencji iloczyn dochodu i wskaźnika również dawałby wynik 0, co w praktyce uniemożliwiłoby korzystanie z IP Box! Nie można przecież dzielić przez zero!

Ze względu na brak jakichkolwiek regulacji w tym zakresie, zapytaliśmy o to Dyrektora Krajowej Informacji Skarbowej w imieniu jednego z naszych Klientów. W ramach wniosku o interpretację indywidualną zadaliśmy pytanie, czy w przypadku braku ponoszenia kosztów prowadzonej działalności B+R innych niż koszty pracy własnej wzór na NEXUS nie znajdzie zastosowania. Czy w związku z tym wskaźnik ten powinien wynosić 1?

W interpretacji indywidualnej uzyskanej dla naszego Klienta (programisty) DKIS potwierdził, że w takiej sytuacji NEXUS wynosi 1.

Zatem, jeśli nie ponosisz żadnych kosztów działalności B+R, a rozwijasz samodzielnie produkt, to zgodnie ze stanowiskiem DKIS możesz przyjąć maksymalny dopuszczalny wskaźnik 1. Oznacza to, że cały dochód osiągany z kwalifikowanych praw IP stanowi dochód kwalifikowany opodatkowany stawką 5%.

Jak wyliczyć wskaźnik Nexus?

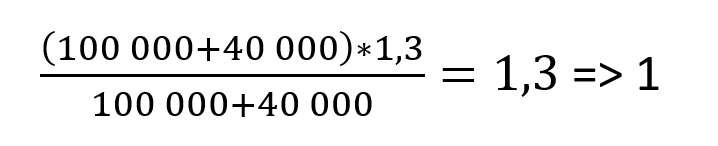

Przykład 1:

Podatnik poniósł łącznie 140 000 zł wydatków na prace B+R nad programem komputerowym, z czego:

- 100 000 zł to wartość wydatków bezpośrednich na prace B+R (lit. a., np. wynagrodzenia pracowników, amortyzacja sprzętu),

- 40 000 zł to wartość wydatków poniesionych na rzecz instytutu badawczego (lit. b – wydatki na rzecz podmiotu niepowiązanego).

Kalkulacja wskaźnika:

Wskaźnik NEXUS został „obniżony” do maksymalnej dopuszczalnej wartości równej 1.

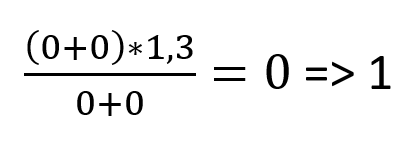

Przykład 2:

Nie ponosiłeś żadnych kosztów działalności B+R poza kosztami pracy własnej, których nie uwzględnia się w kalkulacji.

Kalkulacja wskaźnika:

Zgodnie z interpretacją uzyskaną dla naszego klienta w takiej sytuacji można przyjąć, że wskaźnik wynosi 1.

WAŻNE!

Pamiętaj, że interpretacje indywidualne chronią wyłącznie osobę, w imieniu której złożono wniosek (stąd nazwa – interpretacja indywidualna). Przedstawione powyżej stanowisko nie wynika wprost ani z przepisów ustaw podatkowych, ani z objaśnień Ministerstwa Finansów. Dlatego, jeżeli nie ponosisz kosztów działalności B+R i chcesz skorzystać z IP Box, powinieneś złożyć wniosek o wydanie Twojej własnej interpretacji indywidualnej Będzie zabezpieczać Cię na wypadek kontroli podatkowej.

***

Chcesz upewnić się, że właściwie obliczyłeś wskaźnik NEXUS albo chcesz wystąpić o własną interpretację indywidualną? Napisz do nas na adres mailowy marcelina@msztax.pl

nie ponosisz żadnych kosztów – nie masz prawo do ulgi – sprawdzicie sobie interpretację o sygnaturze: 0115-KDIT3.4011.498.2019.4.PS

Interpretacje nie są niestety spójne – nasz klient uzyskał interpretację, która potwierdza, że w przypadku braku kosztów może z IP boxa korzystać:)

Czy jest Pani w stanie podać sygnaturę interpretacji, w której zostało to stwierdzone?

oczywiście – 0114-KDIP3-2.4011.632.2019.2.MT

Dziwne nie moge jej znalexc.

Poza tym, to ze teraz dostal pozytywna interpretacje nie znaczy ze za rok czy dwa nie zostanie ona zinterpretowana negatynie.

nie zakładajmy najgorszego:) plus nawet jeżeli zostanie zmieniona – to nie powstanie obowiązek zwrotu podatku – bo korzystamy z ochrony.

Czy można prosić sygnaturę interpretacji?

Pozdrawiam,

Michal

oczywiście – 0114-KDIP3-2.4011.632.2019.2.MT

Bardzo dziękuje

Witam,

nie ma takiej interpretacji o sygnaturze: 0114-KDIP3-2.4011.632.2019.2.MT w wyszukiwarce https://sip.mf.gov.pl/

Czy można link bezpośredni do tej interpretacji?

Pozdrawiam,

Krzysztof

proszę wpisać w google 🙂 w googlach jest

Zasadniczy błąd. zero/zero nie jest równe zero a matematyka nie jest częścią ustawy. To że w matematyce przyjęto, że zero/zero jest nieokreślone wynika wyłącznie z systematyki bo do zera można dążyć od strony ujemnej albo dodatniej. W tym wzorze mamy w liczniku i mianowniku koszty, a więc ten sam znak, co oznacza, że 1/n / 1/n przy n->nieskończoności = n+/n+ = 1. Nie ma tu żadnej nieokreśloności ani sprzeczności, tylko prawidłowa interpretacja dająca prawidłowy wynik. To, że w matematyce ( dla jej potrzeb ), ustalono zasadę, nie oznacza, że obowiązuje ona w ustawach o rachunkowości, podatkach itd.

Dodam jeszcze, że zasady w matematyce nie są zawsze jednolite np. definicja liczb naturalnych.. Zero należy albo nie należy. do tego zbioru. Urzędnicy nie mają żadnych umocowań do interpretowania działania zero/zero, a już tym bardziej do błędnego stosowania abstrakcyjnych pojęć matematyki. Taką interpretację do celów podatkowych powinien zrobić USTAWODAWCA a nie urzędas.. No ale przecież mieszkamy w Republice Bananowej, więc urząd wie lepiej.